近年、ファクタリングにより資金調達を行う企業が増えてきています。ファクタリングを利用することで、短期的に現金を調達することができるので、経営状況を改善することができます。一方で、依然としてファクタリングの認知度はそれほど高くはなく、怪しいものと捉えられている側面もあります。

ヤミ金融業者には注意が必要ですが、ファクタリングは法的に認められた取引による資金調達方法であるため、安心して利用することができます。

以下では、ファクタリングについて融資との違い、取引方法、利用時の注意点などを解説していきます。

ファクタリングとは

ファクタリングとは、企業の資金調達手段の一つで、売掛債権を売却してその代金の一部を前払いで受け取る資金調達方法です。売掛債権とは、商品やサービスを販売した際に、取引先から代金を受け取ることができる権利のことです。

一般的な商取引では、商品やサービスを提供した際にその都度代金を受け取るのではなく、支払期日を定めてまとめて支払いを受けることが多いです(これを掛け取引といいます)。代金を支払われるまでの間、サービス提供者は、将来支払いを受けることができる権利「売掛債権」を保有します。

資金調達方法で有名なものが銀行などから借り入れる、いわゆる融資ですが、これは法的には金銭消費貸借契約というものでファクタリングとは性質が異なります。

以下、ファクタリングと融資の比較となります。

ファクタリングと融資の違い

| ファクタリング | 融資 | |

|---|---|---|

| 資金の源泉 | 売掛債権 | 金融機関 |

| 資金の形態 | 売掛債権の譲渡代金 | 借入金 |

| 審査基準 | 取引先の信用力 | 自社の信用力 |

| 手続 | 比較的簡易 | 比較的複雑 |

| 担保や保証人の要否 | 不要(売掛債権を担保にする場合もある) | 必要 |

| 手数料・金利 | 手数料がかかる | 金利がかかる |

| 信用リスクの移転 | 買取ファクタリングの場合は、取引先の支払い遅延や不渡りなどのリスクが移転する | ない |

ファクタリングは売掛債権を売却してファクタリング会社が資金を提供することから、担保や保証人を用意する必要がなく、審査も比較的簡易です。ただし、手数料の負担が大きいため、短期的な資金繰りの改善に適した方法と言えます。

融資は自社の信用力を審査して借入額や金利が決定されるため、ファクタリングよりも審査が厳しめです。また、融資契約を締結する必要があるため、手続きも比較的複雑です。

ファクタリングの仕組み

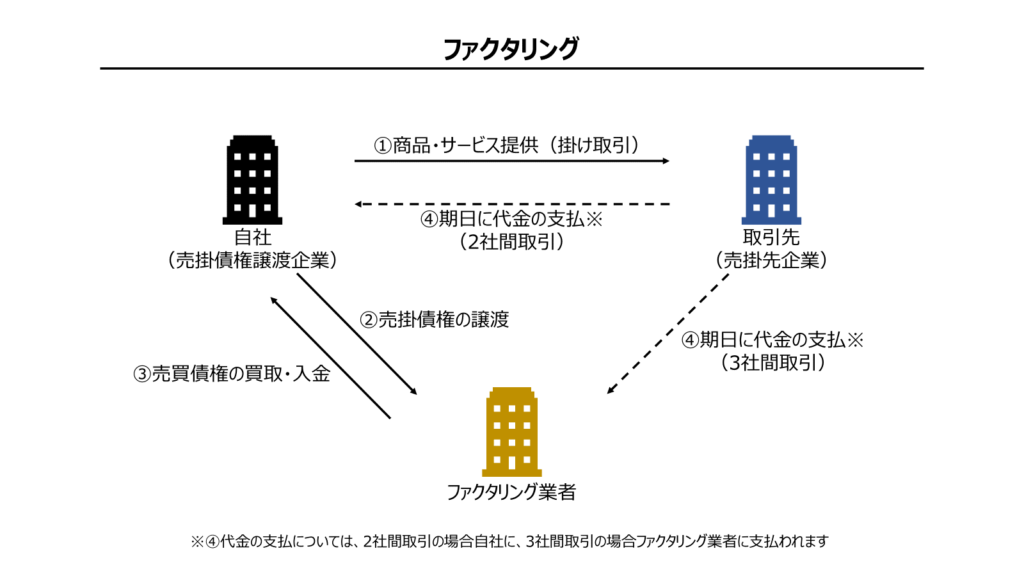

ファクタリングには以下3種類のプレイヤーが存在します。

- 売掛債権譲渡企業:売掛債権を保有し、これを売却し現金を得たい企業

- 売掛先企業:支払期日に商品やサービスの代金を支払わなければいけない企業

- ファクタリング業者:売掛債権を買い取り、売掛債権譲渡企業に現金を支払う企業

ファクタリングの形態には、ファクタリングの事実を2. 売掛先企業に知らせるかどうかで、2社間取引と3社間取引に分かれます。

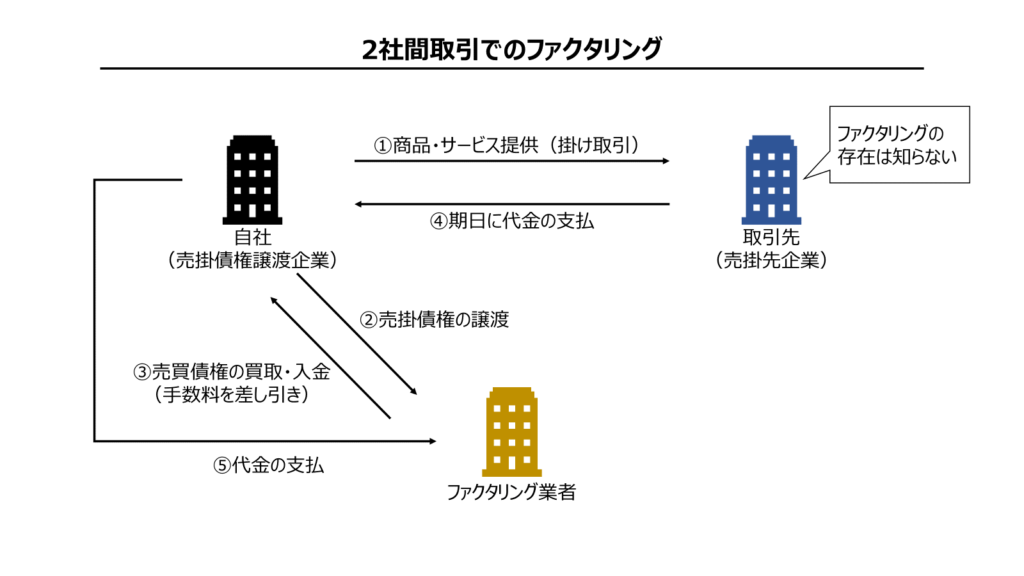

2社間取引

2社間取引とは、売掛債権の譲渡について、売掛債権譲渡企業とファクタリング業者のみで契約を締結する方式です。売掛先には、ファクタリングの存在を知らせません。

- 売掛債権譲渡企業とファクタリング業者で契約を締結

- 売掛債権譲渡企業が売掛債権をファクタリング業者へ譲渡

- ファクタリング業者が売掛債権譲渡企業へ手数料を差し引いて買取金額を支払う

- 売掛先企業が売掛債権譲渡企業へ期日に代金を支払う

- 売掛債権譲渡企業がファクタリング業者へ上記の代金を支払う

2社間取引のメリット

- 手続きの簡便さ:売掛先にファクタリングの存在を知らせる必要がないため、手続きが簡便です。

- 取引関係への影響が少ない:売掛先にファクタリングの存在を知らせないため、取引関係への影響が少ない可能性があります。

2社間取引のデメリット

- 手数料が高くなる傾向がある:売掛先にファクタリングの存在を知らせないため、ファクタリング会社は、売掛先の支払い遅延や不渡りなどのリスクを負うことになります。そのため、手数料が高くなる傾向にあります。

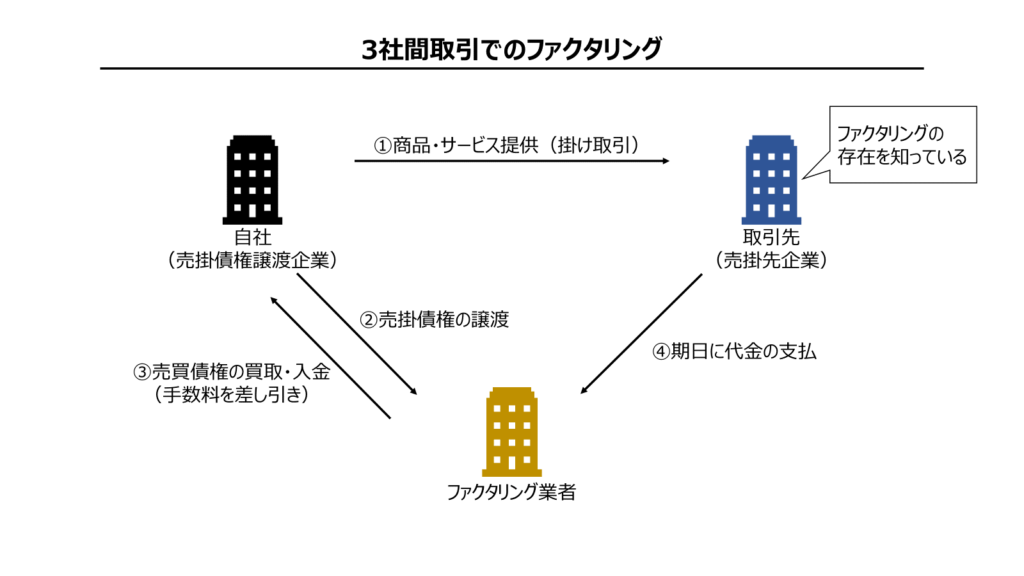

3社間取引

3社間取引とは、売掛債権の譲渡について、売掛債権譲渡企業、ファクタリング会社、売掛先の3者で契約を締結する方式です。売掛先には、ファクタリングの存在を知らせる必要があります。

- 売掛債権譲渡企業とファクタリング業者とファクタリング業者で契約を締結

- 売掛債権譲渡企業が売掛債権をファクタリング業者へ譲渡

- ファクタリング業者が売掛債権譲渡企業へ手数料を差し引いて買取金額を支払う

- 売掛先企業が直接ファクタリング業者へ代金を支払う

3社間取引のメリット

- 手数料が低くなる傾向がある:売掛先にファクタリングの存在を知らせるため、ファクタリング会社は、売掛先の支払い遅延や不渡りなどのリスクを負う必要がありません。そのため、手数料が低くなる傾向にあります。

- 売掛先の信用力向上につながる:売掛先にファクタリングの存在を知らせることによって、売掛先の信用力が向上する可能性があります。

3社間取引のデメリット

- 手続きが複雑になる:売掛先にファクタリングの存在を知らせる必要があり、売掛先の承諾を得る必要があります。そのため、手続きが複雑になります。

- 取引関係への影響が大きい:売掛先にファクタリングの存在を知らせることによって、取引関係への影響が大きくなる可能性があります。

ファクタリング利用時の注意

ファクタリングを利用する際は、以下の点に注意が必要です。

ファクタリングを装ったヤミ金融業者

ファクタリングを装った高金利の貸付けを行うヤミ金融業者が存在します。例えば、以下のようなケースについては、ヤミ金融業者の可能性があります。

- ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

- (売掛先から代金回収が難しい場合)売主が債権を買い戻すこととされている。あるいは、売主自身の資金によりファクタリング業者に支払をしなければならないこととされている

以下の金融庁の注意喚起も併せて確認してみてください。

手数料の負担

ファクタリング会社は、売掛債権の買取や保証などのサービスを提供するため、手数料を徴収します。手数料は、売掛債権の額や譲渡期間などによって異なります。そのため、複数の会社から見積もりをとり、比較検討することをおすすめします。

信用リスクの移転

買取ファクタリングの場合は、売掛債権の回収リスクがファクタリング会社に移転します。そのため、売掛先の信用力を十分に把握しておく必要があります。

取引関係への影響

売掛先にファクタリングの存在を知らせるかどうかによって、取引関係への影響が異なります。2社間取引の場合は、売掛先にファクタリングの存在を知らせないため、取引関係への影響が少ない可能性があります。一方、3社間取引の場合は、売掛先にファクタリングの存在を知らせる必要があるため、取引関係への影響が大きい可能性があります。

契約内容の確認

ファクタリング契約を締結する際には、契約内容を十分に確認しておく必要があります。契約内容には、売掛債権の譲渡代金、手数料、回収遅延時の措置など、重要な事項が記載されています。特に注意が必要なのは以下のポイントです。

償還請求権の有無

償還請求権とは、売掛債権をファクタリング会社に売却した際に、ファクタリング会社が売掛先から売掛債権の代金を回収できなかった場合に、売掛債権譲渡企業がファクタリング会社に対して売掛債権の代金を支払う請求権のことです。ファクタリング契約には、償還請求権があるものとないものがあり、償還請求権があるものはリコースファクタリング、償還請求権がないものはノンリコースファクタリングといいます。

リコースファクタリングでは、売掛債権譲渡企業は、ファクタリング会社に対して売掛債権の代金の全額を支払う義務を負うことになります。そのため、売掛先の信用力を十分に把握していない場合や、売掛債権の回収リスクが大きい場合は、リコースファクタリングの契約を避けたほうがよいでしょう。

債権譲渡通知

債権譲渡通知とは、売掛債権をファクタリング会社に譲渡したことを、売掛先に通知する手続きです。3社間取引の場合、ファクタリング会社が売掛先から直接代金を回収するため、債権譲渡通知が必要となります。一方で、2社間取引の場合、債権譲渡通知は不要なので、契約に債権譲渡通知の項目が入っている場合は内容をよく確認する必要があります。

債権譲渡登記

債権譲渡登記とは、売掛債権をファクタリング会社に譲渡したことを、公的に証明するための登記です。(当期は、東京法務局 債権登録課で申請ができます)債権譲渡登記にかかる費用を売掛債権譲渡企業が負担するか、ファクタリング会社が負担するかは契約内容を確認する必要があります。

損害賠償・違約金

損害賠償・違約金とは、ファクタリング契約に違反した場合に、違反した側がもう一方に支払う金銭のことです。どのようなケースで契約違反となるのかを確認する必要があります。例えば、以下:

- 売掛債権の回収が遅延した場合の違約金

- 売掛債権の譲渡を競合他社に知らせた場合の損害賠償

- ファクタリング会社から提出された書類を偽造した場合の違約金

また、損害賠償・違約金の金額が過大でないかどうかも確認する必要があります。

即日利用可能なファクタリング会社

| アクセルファクター | 資金調達QUICK | えんナビ | |

|---|---|---|---|

| 入金スピード | 即日入金 最短2時間 | 最短2時間 | 最短即日 |

| 手数料 | 2.0%~ | 1.0%~ | 5.0%~ |

| 買取可能額 | 30万~上限なし | - | 50万~5,000万円 |

| 審査通過率 | 93.3% | - | - |

| ファクタリングの形態 | 2社間取引 | 2社間取引 | 2社間取引、3社間取引双方に対応 |

| 契約方式 | オンライン、郵送、対面 | オンライン | オンライン、郵送、対面 |

| 必要書類 | 請求書 通帳 身分証明書 | 本人確認書類 口座入出金履歴がわかる通帳のコピー 請求書 | 請求書 通帳コピー(3ヶ月分) |

アクセルファクター

アクセルファクターは、総資本3億676万円・全14事業を展開するネクステージグループの一員であり、累計契約数は11,000件、申込総額は350億円を超える取引実績があります。専属の担当者が利用者に対して徹底サポートを行っているためスピーディーな資金調達を実現しており、申し込みから入金まで最短で2時間で対応可能です。

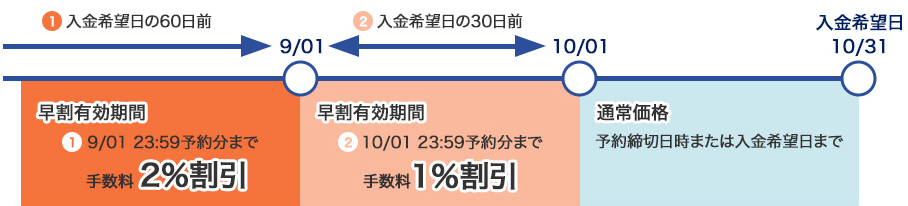

また、新規契約の顧客を対象に業界初の早期申込割引を提供しています。

- 申込日を起点として入金希望日が30日以上の場合の手数料を1%割引き

- 申込日を起点として入金希望日が60日以上の場合には手数料をさらに1%割引きして、手数料を合計2%割引き

資金調達QUICK

資金調達QUICKは、法人の他フリーランスも利用できるファクタリングサービスで、申込はWEBで完結することができます。累計申込件数が10万件を超えています。

必要書類は、本人確認書類、口座入出金履歴がわかる通帳のコピー、請求書の3点のみで、事業計画書などの書類は必要ありません。申し込み後、営業時間内に審査が可能であれば、資金調達実行まで最短2時間で行うことができます。

えんナビ

えんナビ

えんナビは、24時間365日、土日祝日も対応可能なファクタリングサービスで、最短1日でのスピード資金調達可能です。買取可能金額は50万円~5,000万円で法人から個人事業主まで対応しています。

2社間取引と3社間取引の両方に対応しており、手数料を抑えたい場合は3社間取引、取引先へ知られたくない場合は2社間取引というように柔軟に選択することができます。ノンリコース契約であるため、売掛債権の代金を回収できなかった場合でも、償還請求や買戻請求をされる心配はありません。

まとめ

ファクタリングは融資と異なり、手続きや審査が簡便であるということが特徴で、短期の資金繰り改善に有効です。一方でファクタリング会社によって、入金までの期間、手数料、取引方法、契約内容などが様々であるため、最適なサービスを慎重に見極める必要があります。ファクタリング会社を選ぶ際は、上記の注意点なども参考に選んでいただければ幸いです。

コメント